FFGのSX実現

ふくおかフィナンシャルグループでは、サステナビリティ情報の開示を行っています。各種イニシアティブ や本邦政府の方針等を参考にしながら今後も積極的に開示していきます。

気候変動「TCFD提言」への取り組み状況

ふくおかフィナンシャルグループでは気候変動への対応を経営戦略上の重要な要素と位置付けるとともに、ステークホルダーの皆さまに分かりやすく、かつ有用な情報を提供することを目的として、2020年8月にTCFD提言への賛同を表明して以降、「ガバナンス」「戦略」「リスク管理」「指標および目標」ごとの開示拡充に努めています。

* TCFD(気候関連財務情報開示タスクフォース)

ガバナンス

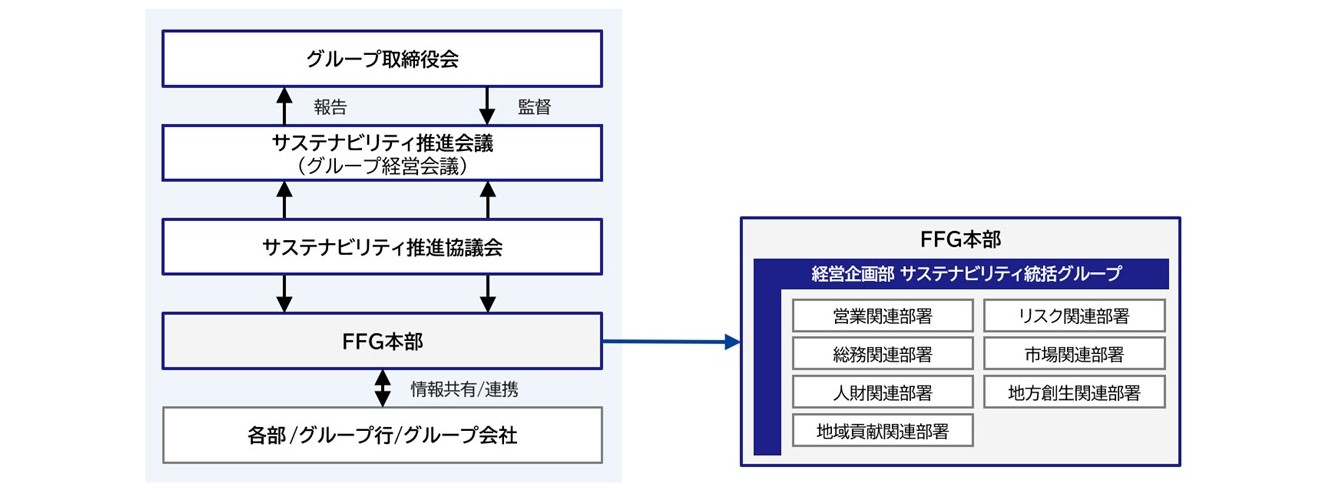

- ふくおかフィナンシャルグループでは取締役会の指示·助言のもと、経営企画部を統括部署として、FFG各部、グループ行、グループ会社と連携しながらサステナビリティ関連施策を推進する体制を構築しています。

- 気候変動対応は、サステナビリティ推進体制の下、当社グループが捉える重要課題として優先的に取り組んでおり、機動的かつ実効性の高い施策の実践を目指しています。

- 気候変動関連のリスクと機会に関する役割と責任を明確化するため、FFGでは「リスク管理方針」において、取締役会が気候変動関連リスクの特徴を踏まえて各種リスク管理態勢を整備・確立することを定めており、気候変動関連リスクの内容に応じて対応方針等を取締役会やグループリスク管理委員会にて協議する体制としています。

戦略

リスクと機会

- ふくおかフィナンシャルグループはグループの資産構成、ビジネスモデル、および今後想定される外部環境等の変化を踏まえ、気候関連に伴う「リスク」と「機会」を以下の通り認識しています。

〈リスク〉

| 区分 | リスクの内容 | リスク区分 | 時間軸*1 |

|---|---|---|---|

| 物理的リスク | FFGの営業基盤である九州における豪雨·台風等の増加による、取引先被害深刻化 | 信用リスク | 短期~長期 |

| FFGの営業基盤である九州における豪雨·台風等の増加による、自行店舗やデータセンター等の被害深刻化 | 有形資産リスク | 短期~長期 | |

| 移行 リスク |

脱炭素社会への移行に伴い、対応リソースが限られる中小企業取引先を中心に財務や事業継続への悪影響が顕在化 | 信用リスク | 中期~長期 |

| 石炭火力発電事業等、環境・社会に負の影響を及ぼす可能性がある事業への規制強化に伴う、同事業向け融資の価値毀損 | 中期~長期 | ||

| FFGの気候変動への取り組みがステークホルダーの期待と乖離することによる企業価値減少 | 風評リスク | 短期~長期 |

〈機会〉

| 区分 | 内容 | 時間軸*1 |

|---|---|---|

| 商品・ サービス |

風水災等の増加に備え、取引先への保険等を活用したリスク低減スキーム、BCP策定・診断支援等のサービスの提供 | 短期~長期 |

| 環境課題解決に向けた取引先の事業を支援するサステナブルファイナンスの増加 | 長期 | |

| GHG排出量測定・削減計画実行支援等のコンサルティングサービスの増加 | 短期~長期 | |

| SSIndexを起点とした対話により取引先のサステナビリティ経営を支援するサステナブルビジネスの実現 | 短期~長期 |

シナリオ分析

- FFGでは、気候変動関連リスクが当社グループに及ぼす影響を把握し、戦略のレジリエンスを確立するため、シナリオ分析を活用しています。

- 算出したシナリオ分析の結果(福岡銀行、熊本銀行、十八親和銀行、福岡中央銀行の合算値)は次の通りであり、物理的リスク・移行リスクのいずれも、当社グループの業績および財務状況への影響は限定的であると評価しています。

- 気候変動に関連する政策や技術、市場等の環境変化に合わせてセクター評価も継続的に見直すことでリスク認識の高度化につなげていきます。

| 物理的リスク | 移行リスク | |

|---|---|---|

| 分析対象としたリスク事象 |

|

|

| 対象ポートフォリオ |

|

|

| シナリオ |

|

|

| 分析手法 |

|

|

| 分析結果 |

|

|

炭素関連資産

- FFGでは、TCFD提言において気候変動リスクの影響を受けやすいとされる炭素関連業種との取引状況の把握に努めています。2025年3月末における福岡銀行、熊本銀行、十八親和銀行、福岡中央銀行合算の総与信残高に占める炭素関連業種向け残高(炭素関連資産)の割合は次の通りです。集計については日銀業種分類をTCFD提言における業種分類に当てはめて実施しています。なお、貸出金、支払承諾等を含みコミットメントラインの融資未実行残高を含んでいません。

| エネルギー | 運輸 | 素材 | 農業・食料・林産物 | 炭素関連資産計* |

|---|---|---|---|---|

| 1.84% | 4.53% | 23.48% | 1.33% | 31.19% |

リスク管理

- 当社グループでは、経営上、特に重要なリスクをトップリスクとして位置付けており、「気候変動に関するリスク」をその一つとして選定しています。

- 気候関連リスクは、銀行経営全般に影響を及ぼす可能性があり、そのリスクが顕在化した場合、信用リスク、市場リスク、流動性リスク、オペリスクといった各リスク·カテゴリーに波及するという特徴を持っています。当社取締役会は、気候関連リスクのこのような特徴を踏まえ、適切なリスク管理態勢の整備·確立に積極的に関与しています。

- 気候関連リスクのうち重要と判断されたものについては、顕在化の態様に応じたリスク·カテゴリーのリスクとして、統合的リスク管理の枠組みの中で管理·対応を実施しています。

例えば、物理的リスクのうち、風水害によるFFG店舗網の毀損リスクについては、オペレーショナルリスク管理の枠組みの中でリスク評価を実施し、必要に応じて保険を見直す等、適切にリスクを制御しています。

環境・社会に配慮した融資の取組み方針

- ふくおかフィナンシャルグループでは、融資業務における環境・社会への配慮のため、福岡銀行、熊本銀行、十八親和銀行、福岡中央銀行において、禁止する融資、取り組みに際し留意する融資を「環境・社会に配慮した融資の取り組み方針」に定めております。

- また、当社グループにおける石炭火力発電所建設向けプロジェクトファイナンスの貸出金残高(2024年3月末時点)は19億円で、2035年度を目処に残高ゼロとします。

- 詳しくは「各種方針」ページをご覧ください。

指標と目標

- ふくおかフィナンシャルグループでは、気候関連問題への取り組みを一層推進するため、以下の指標について目標を定め、モニタリングを行うこととしました。具体的な目標値は、本邦政府の環境·エネルギー政策やふくおかフィナンシャルグループのビジネスモデル等を考慮して設定しています。

- 2030年度までのサステナブルファイナンス累積実行額

- 2030年度までのCO2(Scope1·2)排出量削減

- 詳細はこちら

SASB INDEX

ふくおかフィナンシャルグループはSASBスタンダードによる国際的な枠組みでの情報開示を行っています。

※SASBとは2011年に設立された米国サステナビリテイ会計基準審議会の略称です。

※SASBスタンダードは企業にとって財務的に重要なサステナビリティ情報を投資家へ開示する際の国際的な基準です。

人財戦略

ふくおかフィナンシャルグループでは、この変革の時代にお客様や地域社会の期待に応えていくためには、従業員一人ひとりが自ら必要なものを考え行動する「自律性」そして「自ら手を挙げ行動できる組織風土」が必要と考えています。

それらを備えていくためには。個々の従業員はキャリア意識・開発の重要性を認識するとともに、組織としては個々の従業員のキャリア形成・成長をサポートし続けることにより、組織力の強化につながる自由闊達な組織風土を目指しています。

キャリア開発を通じた自律的な人財の育成と働き甲斐の向上

ふくおかフィナンシャルグループでは、従来の組織主導のキャリア形成に個人主導のキャリア形成を組み合わせ、年齢やバックグラウンドに関係なく、誰もがキャリアを思い描きチャレンジできる環境を整えています。

〈個人への主なサポート体制〉

| 体制 | 概要 | 2024年度実績 |

|---|---|---|

| サタデーカレッジ | 習得したい知識・スキルに応じて、社員が自由に申し込むことができる休日開催の研修。 | 受講者数:25,432人 |

| キャリアチャレンジ制度 | 能動的なキャリア形成を支援するため、社員自らが仕事を選択できる制度。 | 応募者数:178人 |

| スペシャリストコース | 専門人材の育成とキャリアパスの多様化を目的に、各業務で経験を積んだ社員が、自らの意思でキャリアを選択できるコース。 | コース選択者:20人 |

| 次世代リーダー育成プログラム | 高い志をもった「組織・ビジネスを牽引するリーダー」の育成を目的に、若手社員を対象とした公募型プログラム。 | プログラム参加者数:8人 |

| 自己啓発奨励金制度 | 従業員の自己成長や各自が描くキャリアの実現に向けて主体的に取り組む自己啓発への支援として、最大30万円の自己啓発奨励金等を支給しています。 | 自己啓発奨励金および資格・検定試験費用の合算: 66百万円 |

活力ある組織風土への変革

社員が「こんなことにチャレンジしたい」「将来こうなりたい」と感じて行動に移すことができる自由闊達な組織風土を醸成するためには、活発な社内コミュニケーションが不可欠です。その基盤となる人財マネジメントの在り方も見直しています。また、従業員が公私を充実できる環境を整え、働きがいを感じてもらうことで、エンゲージメント向上につなげるために、ワークライフバランスを重視しています。

〈組織としての主なサポート体制〉

| 体制 | 概要 | 2024年度実績 |

|---|---|---|

| 研修関連費 | 研修関連の人財育成にかかる費用は、単なる費用ではなく、人財という資本への投資と捉え、従業員のキャリア開発を後押しするため多種多様な研修を企画・実施しています。 | 362百万円 |

| 1on1ミーティング | 上司が部下と対話するとともに個々の従業員の価値観やキャリアに対する考えを知り、成長をサポート・支援する取り組み。 | - |

| 多様で柔軟な働き方の実現 | 男性の育児休業取得の推進、介護・妊活・留学のための休暇制度の充実等を図り、従業員の生産性と働きがいを同時に向上させることを目指しています。 | 下記男性育児休業取得者数及び取得率を参照ください。 |

| 調査・モニタリング | 組織の現状の把握と改善に向け、従業員調査や各種アンケートを定期的に実施。2022年度から会社・仕事・職場・上司に対する「期待度」と「満足度」を図るエンゲージメントの測定を実施。 | エンゲージメントスコア:59.0 ランク:A (AAA~DDのランクで上から3つ目のランク) |

| 社内SNS、オフィスカジュアルの導入 | オープンでフラットな職場づくりのために、社内SNSやオフィスカジュアルを導入。 | - |

ダイバーシティ・エクイティ&インクルージョン(DE&I)

社員が単に多様である(ダイバーシティ)だけでなく、個性を活かして活躍できるように(インクルージョン)するには、社員が背負っているさまざまな背景を考慮した適切で公平なマネジメントやサポート(エクイティ)が必要です。

今後もDE&Iを“すべての経営戦略の根幹をなす考え方”と捉え、「社員は一人ひとり違う」ことを念頭に、個々人が望むキャリアが実現できる環境を作りあげていきます。

詳しくは「FFGのDE&Iに関する取り組み」をご参照ください。

女性役職者の登用

女性役職者の登用については「目標・KPI」のページをご参照ください。

キャリア(専門人財)採用

急速な事業変化に対応していくため、社外からの専門人材採用に注力しています。

| 2024年度採用者数 | |

|---|---|

| キャリア(専門人財)採用 | 130人 |

男性育児休業者取得数及び男性育児休業取得率

2022年10月より男性の10営業日育児休業取得義務化を開始しました。(福岡中央銀行は2024年4月より)

『誰もが』自分の生活と仕事を大切にしながら両立できる職場の実現に全員で取り組むことで、いかなる環境においても柔軟に対応しながら持続的に成長し続けられる組織を目指します。

| 取得率 | 取得者数 | 平均取得日数 | |

|---|---|---|---|

| 福岡銀行 | 100.9% | 116人 | 19.8日 |

| 熊本銀行 | 93.1% | 27人 | 13.7日 |

| 十八親和銀行 | 98.1% | 51人 | 13.8日 |

| 福岡中央銀行 | 100% | 9人 | 10日 |

Financial Wellness

FFGでは従業員の資産形成を後押しするため、各種資産形成制度を従業員向けに提供しております。特に従業員持株会は金融機関の従業員として金融リテラシー向上のためにも加入を推進し、より多くの従業員が加入できるよう規定の改定を実施しています。

(主な取組み)

- 従業員持株会(加入率:福岡銀行 36.0%、熊本銀行 44.8%、十八親和銀行 43.4%、福岡中央銀行78.0%)

- 財形制度(一般財形/財形住宅/財形年金)

- 貸付制度(住宅貸付/福利厚生貸付)

- (従業員向け)団体保険

- 企業年金制度(確定給付年金制度/確定拠出年金制度)

- 福利厚生メニュー「ベネフィット・ステーション」による各種メニュー/補助

関連情報

投資家向けの情報は「株主・投資家情報」と「IRライブラリー」のページをご参照ください。

コーポレートガバナンス、コンプライアンス等については「企業情報」のページをご参照ください。